Wird ein Grundstück für sowohl den Vorsteuerabzug berechtigende als auch den Vorsteuerabzug ausschließende Umsätze verwendet, müssen die mit dem Objekt in Zusammenhang stehenden Aufwendungen entweder den jeweiligen Umsätzen zugeordnet oder sachgerecht entsprechend den prozentualen Verwendungsverhältnissen des gesamten Gebäudes aufgeteilt werden. Diese Thematik ist im Umsatzsteuerrecht äußerst praxisrelevant. Das BMF nimmt daher mit seinem Schreiben vom 20.10.2022 zur Vorsteueraufteilung bei gemischt genutzten Grundstücken grundlegend Stellung und setzt damit auch die insoweit ergangene Rechtsprechung von BFH und EuGH um.

Direkte Zuordnungsmöglichkeit

Soweit möglich, sind der Nutzung, Erhaltung und Unterhaltung von gemischt genutzten Gebäuden dienende Aufwendungen zunächst direkt den Umsätzen zuzuordnen, die zum Vorsteuerabzug berechtigen bzw. diesen ausschließen. Der Vorsteuerabzug ist insoweit also entweder in vollem Umfang oder gar nicht möglich.

Bei Anschaffungs- oder Herstellungskosten eines gemischt genutzten Gebäudes schließt das BMF eine direkte Zuordnung aus.

Sachgerechter Aufteilungsschlüssel

Ist eine direkte Zuordnung der Aufwendungen nicht möglich, sind die Vorsteuerbeträge sachgerecht aufzuteilen. Ebenso sind die auf Anschaffungs- oder Herstellungskosten angefallenen Vorsteuerbeträge entsprechend den prozentualen Verwendungsverhältnissen des gesamten Gebäudes sachgerecht in einen abzugs- und einen nicht abzugsfähigen Teil aufzuteilen. Dies gilt selbst dann, wenn die Anschaffungs- oder Herstellungskosten unmittelbar einer Gewerbeeinheit eines im Übrigen gemischt genutzten Gebäudes zuzuordnen sind.

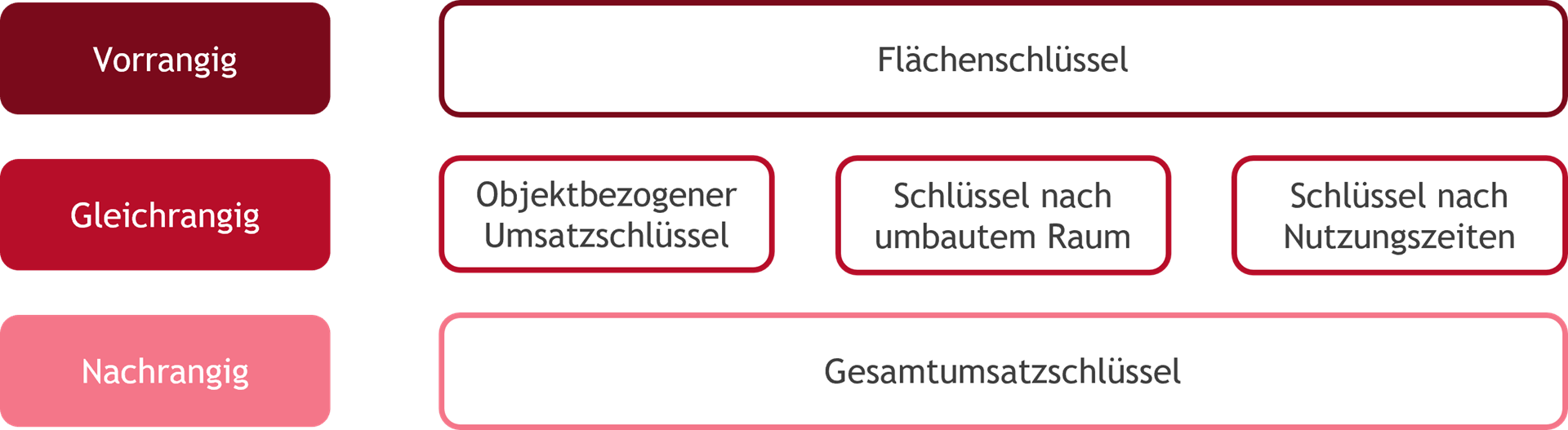

Zur sachgerechten Aufteilung kommen nach dem BMF-Schreiben verschiedene Aufteilungsschlüssel in Betracht, die allerdings in einer bestimmten Rangfolge stehen und teilweise auch bestimmten Voraussetzungen unterliegen:

Vorrangig soll der Flächenschlüssel (= Vorsteueraufteilung nach dem Verhältnis der Nutzflächen des Gebäudes) zur Anwendung gelangen. Denn dieser stellt nach Auffassung sowohl des BFH als auch des BMF i.d.R. die wirtschaftlich präziseste Aufteilungsmethode dar.

Der Flächenschlüssel wird nach den Gebäudeinnenflächen ermittelt, sodass Außenflächen grundsätzlich nicht einzubeziehen sind. Eine Ausnahme gilt allerdings für Terrassen und Balkone, die zu 50 % in die Ermittlung einfließen. Unabhängig davon, ob es sich um Wohn- oder Gewerbeflächen handelt, sind grundsätzlich die Grundflächen aller Räume anzusetzen; Räume mit Dachschrägen werden voll berücksichtigt. Flächen, die zur Versorgung des Gebäudes verwendet oder nur gemeinsam genutzt werden (z.B. Technikräume, Treppenhaus, Fahrradabstellräume, Waschküchen), bleiben ebenso wie nicht ausgebaute Räume unberücksichtigt.

Es besteht die Möglichkeit, von diesen Ermittlungsgrundsätzen abzuweichen und auf andere anerkannte Methoden zur Flächenberechnung, wie beispielsweise nach der Wohnflächenverordnung oder nach DIN 277, zurückzugreifen. Voraussetzung hierfür ist jedoch, dass dies einheitlich für das gesamte Gebäude erfolgt, diese Methode auch für andere (z.B. mietvertragliche) Zwecke angewendet wird und das Ergebnis sachgerecht ist.

Nur wenn der Flächenschlüssel keine sachgerechte Aufteilung gewährleistet, können die weiteren Aufteilungsschlüssel mit Ausnahme des Gesamtumsatzschlüssels grundsätzlich gleichrangig nebeneinander herangezogen werden. Der Finanzverwaltung steht es dabei allerdings zu, den gewählten Aufteilungsschlüssel auf Sachgerechtigkeit zu prüfen und in diesem Zusammenhang ein Mitwirkungserfordernis des Unternehmers einzufordern.

Der objektbezogene Umsatzschlüssel kommt bei erheblichen Ausstattungsunterschieden der unterschiedlich genutzten Räume in Betracht. Solche liegen insbesondere bei einem deutlich unterschiedlichen Bauaufwand vor, also beispielsweise, wenn die Dicke der Decken und Wände oder die Innenausstattung erheblich voneinander abwichen oder die einen Räume luxuriös, die anderen aber nur schlicht ausgebaut sind. Sind Ausstattungsunterschiede hingegen lediglich aufgrund der unterschiedlichen Nutzung erforderlich oder dienen sie einer vergleichbaren Funktion, führen aber nicht zu unterschiedlichem Aufwand, mangelt es an einer Erheblichkeit der Unterschiede mit der Folge, dass der objektbezogene Umsatzschlüssel ausgeschlossen ist.

Der Aufteilungsschlüssel nach umbautem Raum kommt vor allem bei unterschiedlichen Geschosshöhen in Betracht. Werden dieselben Flächen zeitlich abwechselnd unterschiedlich genutzt (z.B. bei einer Schulsporthalle), ist ein Aufteilungsschlüssel nach Nutzungszeiten am sachgerechtesten.

Eine Aufteilung nach einem Gesamtumsatzschlüssel ist immer nachrangig und kann nur dann vorgenommen werden, wenn kein anderer, präziserer Schlüssel zur Verfügung steht.

Hinweis:

Aus Sicht des BMF bleibt der Flächenschlüssel weiterhin der vorrangige Aufteilungsschlüssel bei gemischt genutzten Gebäuden. In der Praxis werden allerdings häufig erhebliche Unterschiede in der Ausstattung vorhanden sein. So sind regelmäßig Mietwohnräume technisch weniger gut ausgestattet als Büro- oder Gewerberäume. Folglich ist dann der objektbezogene Umsatzschlüssel der präzisere Aufteilungsschlüssel. Dies ist i.d.R. für den Unternehmer günstiger, da Büro- oder Gewerbemieten meist höher als Wohnungsmieten sind.

Es sind jedoch Nachweise vorzulegen, die die erheblichen Unterschiede in der Ausstattung belegen. Dazu ist nach Auffassung des BMF insbesondere auf einen deutlich unterschiedlichen Bauaufwand abzustellen. Die weite Auslegung der Begrifflichkeiten „luxuriös“ bzw. „schlicht“ kann allerdings zu Auseinandersetzungen zwischen Unternehmer und Finanzverwaltung führen, die möglicherweise erst im Wege eines finanzgerichtlichen Verfahrens zu klären sind.